بانکداری به عنوان سرویس، بانکداری به عنوان زیرساخت، زیرساخت بانکداری باز و اصطلاحات مشابه همگی به این نکته اشاره دارند که دنیای بانکداری در آینده به یک پلتفرم تبدیل خواهد شد. به عبارت دقیقتر، بانکداری به عنوان سرویس به دو مفهوم مهم اشاره دارد. اول آنکه نوع مدل کسبوکار بانک تعامل نزدیکی با تامینکننده نرمافزاری دارد. در این حالت به جای اینکه بانک ملزومات سختافزاری و نرمافزاری موردنیاز خود را تامین کند، خدمات زیرساختی موردنیاز خود را به شکل اجارهای و به عنوان سرویس از تامینکننده دریافت میکند. دوم آنکه اصطلاح بانکداری به عنوان سرویس به زیرساختی از خدمات بانکداری اشاره دارد که به شکل رابط برنامهنویسی کاربردی (API) در اختیار موسسات مالی-اعتباری قرار میگیرد تا بر مبنای آنها بتوانند خدمات جدیدتر و پیچیدهتری به مشتریان عرضه کنند. در حقیقت مفهوم بانکداری به عنوان سرویس به راهکارهای استفاده موثر از فناوریهای دیجیتال با هدف ساخت یک اکوسیستم بانکداری اشاره دارد که نه تنها خدمات اصلی بانکی را به مشتریان عرضه میکند، بلکه با شرکتهای ثالث که تامینکننده خدمات هستند در ارتباط است. در واقع، بانکها تبدیل به پلتفرمی میشوند که در آن مشتریان و تامینکنندگان خدمات با هم تعامل دارند و منافع گروههای ذینفع را تامین میکنند.

از منظر اقتصاد پلتفرمی، یک زیرساخت "واقعی"، بدون داشتن کالای سرمایهای، تولیدکنندگان و مصرفکنندگان را به شکل مستقیم به یکدیگر متصل میکند. در نتیجه کاربران این زیرساخت میتوانند هم مشتری و هم مولد (تولیدکننده) باشند. زیرساختها با مرتبط کردن تولیدکنندگان و مصرفکنندگانی که تمایل به مبادله دارند، ارزش خود را مشخص میکنند. کسب درآمد در این اکوسیستم بر مبنای کمسیونها، تبلیغات، خدمات اضافی، هزینه بهکارگیری زیرساخت و غیره انجام میشود. در حال حاضر با چه نوع پلتفرمهایی در بانکداری مواجه هستیم و چه پلتفرمهایی با این تعریف مطابقت دارند؟

امروزه شاهد سه نوع پلتفرم بانکداری هستیم:

- پلتفرمهای بانکداری به مثابه سرویس (پلتفرمهای BaaS) که تقریباً با بانکداری به مثابه پلتفرم، مترادف هستند.

- پلتفرمهای بانکداری یک طرفه

- پلتفرمهای بانکداری دو طرفه

1. پلتفرمهای بانکداری به مثابه سرویس

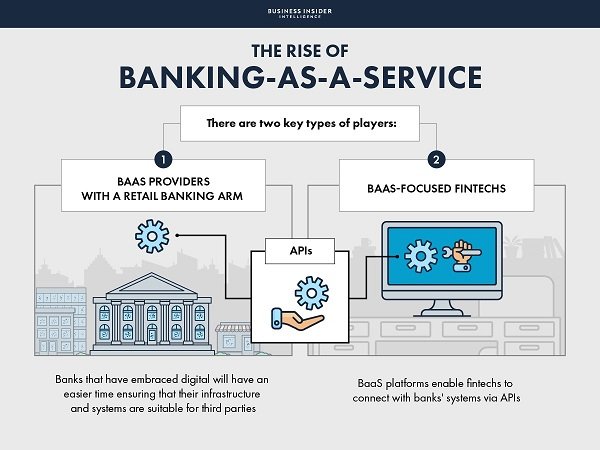

پلتفرم بانکداری به مثابه سرویس (BaaS) سرنام Banking as a Service، اغلب به بانکداری به مثابه پلتفرم (BaaP) سرنام Banking as a Platform تشبیه میشود، در حالی که این دو متفاوت هستند و راهکارهای خاص خود را ارائه میکنند. بانکداری به مثابه سرویس و بانکداری به مثابه پلتفرم هر دو خدمات بانکداری مدنظر مشتری را به فضای دیجیتالی میکنند. بانکداری به مثابه سرویس، راهبردی برای فعال کردن خدمات بانکداری به صورت دیجیتالی با استفاده از یک رابط برنامهنویسی برنامه کاربردی (API) است. BaaS امکان دسترسی مستقیم به سیستمهای بانکی را برای تامینکنندگان خدمات فناوری مالی یا همان فینتکها (fintech) و همچنین اشخاص ثالث فراهم میکند. بهطور خلاصه، راهکار فوق یک روش ایمن برای دسترسی به دادههای مالی و جذب مشارکت بالای تولیدکنندگان است.

با فراهم شدن سازوکار اتصال از طریق APIها، این امکان وجود دارد تا زیرساختهای آماده و تنظیم شده ارائهدهندگان خدمات را بهبود ببخشید و کانالی برای بانکداری باز (open banking) ایجاد کرد. BaaS تحت واژه حمایتی بانکداری باز قرار دارد که اساساً نام راهبردی است که در آن یک بانک امکان دسترسی به دادههای داخلی یا قابلیتهای عملکرد را برای اشخاص ثالث از طریق APIهای باز فراهم میکند. در این تعامل، شرکتها با بانک به عنوان یک ارائهدهنده سرویس رفتار میکنند.

بانکها مبلغ قابل ملاحظهای پول را برای توسعه، ساخت و تکامل زیرساختهای مختلف سرمایهگذاری میکنند که هر یک عملکرد ویژهای را ارائه میدهند. در یک موسسه مالی، عملکرد اولیه شامل حفظ پول در حسابها، پردازش حواله و پردازش پرداختها است. با توجه به اینکه توسعه زیرساختها میتواند پیچیده و هزینهبر باشد، زمانی که اشخاص ثالث و فینتکها بخواهند خدمات مالی عرضه کنند، بهطور معمول با بانکها همکاری میکنند تا از زیرساختهای از پیش توسعهیافته آنها استفاده کنند.

بانکهای قدیمی از طریق مکانیزم یکپارچهسازی بانکداری به مثابه سرویس (BaaS)، میتوانند فعالیتهای روزمره را مطابق با پیشرفتهای دیجیتالی جدید و تقاضای مشتریان ادامه دهند. برای پیادهسازی یک چنین سازوکاری یک تامینکننده شخص ثالث یا فینتک برای دسترسی به سیستم بانکداری پلتفرمی، پول موردنیاز را پرداخت میکند. در مرحله بعد، بانک با پلتفرم BaaS، به تامینکننده شخص ثالث اجازه میدهد از طریق APIهای بانک، وارد سیستم شود. پس از ورود به سیستم، تامینکنندگان میتوانند بر مبنای پلتفرم جدید خدمات بانکداری جدیدی را تعریف و عرضه کنند. مزیت مهم پلتفرمهای BaaS این است که دسترسی به برخی خدمات مالی که مستلزم مجوزهای بانکی هستند را در اختیار متقاضیان قرار میدهند. پلتفرمهای BaaS همانند مدلهای نرمافزار به عنوان سرویس (SaaS) سرنام Software as a Service کار کرده و تراکنشهای تجاری را ارائه میکنند.

پلتفرمهای بانکداری نسبت به پلتفرمهای ارائهدهندگان SaaS کاربرد وسیعتری دارند. این پلتفرمها علاوه بر فناوری، مجوزهای بانکی و چارچوب نظارتی مرتبط با مباحثی همچون شناسایی هویت مشتری KYC سرنام Know-Your-Customer، جلوگیری از پولشویی، اطلاعات مشتری و غیره را ارائه میدهند. پلتفرمهای BaaS بسته به اینکه روی چه راهبردی تمرکز دارند، خدمات بانکداری کلاسیک همچون حسابهای بانکی، سپرده، فرایندهای پرداخت، معاملات اوراق بهادار یا مراحل اعطای اعتبار و حتا خدمات پیچیدهتر مانند مدیریت دارایی را ارائه میدهند.

در آینده پلتفرمهای BaaS نقش اساسی در دیجیتالی شدن بخشهای مالی ایفا خواهند کرد. تقریباً هر فینتک با یک ارائهدهنده BaaS در پسزمینه کار میکند تا مدل تجاری خود را اجرایی کند. از جمله این مدلهای تجاری به موارد زیر میتوان اشاره کرد:

- مشاوران روبو (robo-advisors)- پلتفرمهای دیجیتالی که خدمات مالی خودکار الگوریتممحور بدون دخالت و نظارت انسانها ارائه میدهند.

- بازارهای اعتباری

- ارائهدهندگان پرداخت (Peer-to-Peer)

- پلتفرمهایی برای سپردهگذاری با مدت زمان ثابت یا سایر مولفههای مربوط به فرایند تجاری استارتاپها باشند که نیاز به مجوز بانکی دارند.

ارائهدهندگان BaaS به لحاظ زیرساخت فنی با بانکهای "معمولی" تفاوت دارند، زیرا زیرساخت لازم را از طریق APIها و سازگاری نظارتی در اختیار شرکا قرار میدهند تا مدلهای تجاری نوآورانه را در چارچوب تنظیم مقرارت، پیادهسازی کنند. در عین حال، سازگاری نظارتی باید به اندازه API مهم در نظر گرفته شود. در مباحث فعلی مربوط به پلتفرم، باور داریم که API از بانک یک پلتفرم میسازد- اما تنها یک نیاز فنی مهم است و به تنهایی نمیتواند یک سازوکار جامع زیرساختی را ارائه کند.

با وجود اهمیت روزافزون پلتفرمهای BaaS با هدف دیجیتالی کردن بانکهای سراسر جهان، این پلتفرمها در برخی موارد پلتفرمهای اقتصادی نیستند. آنها دسترسی به برخی فعالیتهای بانکی را برای فینتکها ارائه میکنند، اما هنوز سازوکار مشخصی برای مرتبط کردن تولیدکنندگان مالی (financial producers) و مصرف کنندگان مالی (financial consumers) ارائه نمیکنند.

2. پلتفرمهای بانکداری یک طرفه

پلتفرمهای بانکداری یک طرفه، مدل معکوس BaaS هستند. آنها به مشتریان خود به عنوان یک بانک تمام عیار نگاه میکنند، اما در عین حال پیشنهادهای مطرح شده از سوی شرکا را به روشهای مختلف در استراتژیهای تجاری ادغام میکنند تا بتوانند خدمات دیجیتالی و جدید به مشتریان ارائه دهند. این رویکرد به لحاظ معماری و مفهومی به یک پلتفرم "واقعی" اشاره دارد. با این حال، مرز میان بانکهای پلتفرمی و دیجیتالی با یک مدل کسب و کار سنتی که صرفاً شرکا را به عنوان ارائهدهندگان سرمایه یا ارائهدهندگان خدمات ادغام میکنند، مبهم است.

یک قاعده کلی در مورد اینکه آیا پلتفرم یک طرفه از لحاظ اقتصاد پلتفرمی، یک پلتفرم محسوب میشود یا خیر، بستگی به نوع روابطی دارد که این پلتفرم میتواند با مشتری برقرار کند. اگر این روابط تنها قراردادی میان بانک و مشتری باشد و هیچ رابطهای بین مشتری و "تولید کننده" وجود نداشته باشد، این پلتفرم بیشتر شبیه یک بانک سنتی و نه یک بانک پلتفرمی است.

3. پلتفرمهای بانکداری دو طرفه

اگر کارگزار (broker) پلتفرمهای اصلی بانکداری، از منظر اقتصادی، ارتباط مستقیمی میان مشتریان و ارائهدهندگان خدمات برقرار کند، پلتفرمهای بانکی شکل دو طرفه به خود گرفته و کارگزار دو مسئولیت مهم خواهد داشت. در مورد تولیدکنندگان، کارگزار عرضه محصولات و فرایندهای مالی را به عنوان پلتفرم بانکداری به مثابه سرویس فعال کرده و ارائه میکند و در مورد مشتریان، اطمینان حاصل میکند که آنها میتوانند به راحتی از خدمات و فرایندها استفاده کنند و بدون مشکل قادر به پیدا کدن خدماتی متناسب با نیازهای خود خواهند بود. بهطور معمول، مشتریان برای استفاده از خدمات مالی چه برای باز کردن حساب، سرمایهگذاری در صندوقها و اوراق بهادار یا درخواست وام باید از فازهای گسترده شناسایی، ارائه اسناد، مدارک و تایید هویت عبور کنند.

مشتریان تنها یکبار فرآیندهای فوق را انجام میدهند و در ادامه میتوانند با سهولت از خدماتی که کارگزار ارائه میکند و حتا خدماتی که در آینده ارائه میکند استفاده کنند. رویکرد فوق نشان میدهد که مشتریان پلتفرم بانکداری دو طرفه آزادی عمل بیشتری در انتخاب سرویسهای مالی متناسب با کاربردهای تجاری (سرمایهگذاریهای بلندمدت، مشارکت در پروژههای مالی و... اشاره دارد.) خود دارند. ارائهدهندگان این سرویس میتوانند با استفاده از کمپینهای فروش متقابل و ضمن مشارکت با پلتفرمهای مکمل و ارائه پیشنهادهای تکمیلی جذابتر کسب درآمد کرده و جذابیت بازار کار خود را بهتر نشان دهند. در بانکداری دوطرفه یک اصل مهم وجود دارد، ارائهدهندگان این سرویس اول از همه باید شکل جدید و تاثیرگذاری از تعاملات با مشتری ارائه دهند و دوم انیکه یک طرح تجاری مشارکتی برد-برد ارائه کنند که هر دو طرف سود کنند. هر چه این اکوسیستم مشارکتی بزرگتر باشد، سرمایهگذاری در آن برای تولیدکنندگان مالی (سرمایهگذاران) و مشتریان مالی جذابتر خواهد بود.

مقایسه بانکداری باز و بانکداری به مثابه سرویس

در حالی که بانکداری باز و BaaS اغلب مرتبط هستند، اما یکسان نیستند. بانکداری باز یک واژه حمایتی است که BaaS زیر چتر آن قرار میگیرد. حفظ رقابت و ارائه یک تجربه یکپارچه برای بانکها یک نیاز ذاتی است. فرمت بانکداری باز به موسسات مالی امکان میدهد تا وارد این اکوسیستم یکپارچه شوند و از طرفی به اشخاص ثالث اجازه دسترسی به دادههای مشتری و پیادهسازی زیرساختی قدرتمند برای رشد بیشتر را میدهد.

بانکداری به مثابه سرویس، پلتفرمی مبتنی بر مدل بانکداری آزاد است. BaaS که بر پایه بانکداری آزاد بنا شده و توسعه یافته و به بانکها اجازه میدهد دسترسی به برخی عملیات بانکی را به مشتریان پیشنهاد دهند. رویکردی که بدون تردید با استقابل مشتریان و سرمایهگذاران روبرو میشود. اگر بخواهیم به شکل دقیقتری این مسئله را شرح دهیم باید بگوییم، بانکداری باز دادههای فقط- خواندنی ارائه میدهد، در حالی که ارائهدهندگان BaaS، دادههای خواندنی و نوشتنی ارائه میدهند. در نتیجه بانکداری باز به شرکتهای فناوری اجازه میدهد تا اطلاعات مربوط به حسابهای بانکی (مانند مانده حسابها و تراکنشها) را استخراج کنند، در حالیکه BaaS به یک شرکت فناوری اجازه میدهد تا حسابهای جدیدی را در بانک باز کند. از آنجایی که دسترسی به دادهها و بانکداری باز به استانداردی در این صنعت تبدیل شده، موسسههای بیشتر و بیشتری مجبور به پذیرفتن مدل باز و در نتیجه BaaS میشوند.

آینده بانکداری به مثابه سرویس

انتظار میرود بانکداری به مثابه سرویس به رشد خود ادامه دهد. در حال حاضر، تعداد کمی از شرکتها، پلتفرمهای BaaS را به روش معناداری در استراتژیهای تجاری خود ادغام کردهاند یا خدمات با ارزشتری را به مشتریان خود عرضه میکنند. با اجرای بانکداری باز و BaaS، میتوان انتظار داشت موسسههای مالی در صنعت خود رقابت شدیدی را تجربه کنند و از طریق درآمدزایی پلتفرمی به جریان سودآور جدیدی دسترسی پیدا کنند. اگر بانکی نشان دهد در حوزه کاری خود از جدیدترین ترندهای دیجیتالی استفاده میکند، موسسات و اشخاص ثالث بیشتری را برای همکاری با خود ترغیب خواهد کرد.

ماهنامه شبکه را از کجا تهیه کنیم؟

ماهنامه شبکه را میتوانید از کتابخانههای عمومی سراسر کشور و نیز از دکههای روزنامهفروشی تهیه نمائید.

ثبت اشتراک نسخه کاغذی ماهنامه شبکه

ثبت اشتراک نسخه آنلاین

کتاب الکترونیک +Network راهنمای شبکهها

- برای دانلود تنها کتاب کامل ترجمه فارسی +Network اینجا کلیک کنید.

کتاب الکترونیک دوره مقدماتی آموزش پایتون

- اگر قصد یادگیری برنامهنویسی را دارید ولی هیچ پیشزمینهای ندارید اینجا کلیک کنید.

نظر شما چیست؟